DECLARACIÓN DE IMPUESTOS INDIVIDUAL 1040

¿Cuándo hay que presentarla?

¿Qué deducciones y multas pueden darse?

¿Hay relación entre IRS 1040 y 100 AEAT?

VÍDEO

PREGUNTAS Y RESPUESTAS SOBRE

LA DECLARACIÓN DE IMPUESTOS

INDIVIDUAL 1040

Descubra las respuestas a las principales preguntas sobre la Declaración de Impuestos Individual 1040 en 4 minutos.

¿TENGO QUE PRESENTAR LA DECLARACIÓN 1040?

Obligación de presentar

Los ciudadanos estadounidenses o residentes en EE.UU con o sin permiso de trabajo están obligados a presentar el Formulario 1040 independientemente de:

- Dónde se obtengan sus ingresos.

- En qué parte del mundo vivan.

- Si los EE.UU. tiene un Tratado de no doble imposición con ese país.

- Si se paga también impuestos en el extranjero.

Mínimo de ingresos

- Si eres soltero o menor de 65 años en el 31 de diciembre de 2020, el mínimo para declarar es de doce mil cuatrocientos dólares ($12.400) por rentas del trabajo. Si tienes 65 o más, son catorce mil cincuenta ($14.050).

- Si haces la declaración como casado y conjunta, el mínimo es de veinticuatro mil ochocientos dólares ($24.800). Pero si la haces como casado de forma separada, el límite mínimo es de cinco dólares ($5).

- Si se trata de ingresos pasivos (intereses, dividendos, etc.) estás obligado a presentar la declaración a partir de los mil cien dólares ($1.100).

¿HAY QUE PRESENTAR SIEMPRE ANTES DEL 15 DE ABRIL?

Fecha límite de presentación ordinaria: 15 de abril de 2021

Extensión por residente en el extranjero: 2 meses

Si eres ciudadano estadounidense residente fiscal fuera de EE.UU., tienes automáticamente una extensión de dos meses hasta el 15 de junio de 2021, sin la necesidad de presentar el Formulario 4868.

Esta extensión te permite extender dos meses la presentación y el pago de los impuestos, pero te cargarán intereses a partir del 15 de junio de 2021.

Extensión de cuatro meses más presentando el Formulario 4868

Si no ha sido presentada la declaración durante este periodo de extensión, aún puedes acceder a una nueva extensión de cuatro meses si lo solicitas antes del 15 de junio de 2021 presentando el Formulario 4868.

Estos cuatro meses de extensión para la presentación no alargan el tiempo para pagar sus impuestos. Todos los impuestos deben ser pagados antes del 15 de abril.

¿QUÉ DEDUCCIONES PUEDO APLICAR?

1) Deducciones estándar:

Soltero: 12.400 $ – Casado con declaración conjunta: 24.800 $.

2) Exclusión de los ingresos obtenidos en el extranjero: Es la exención más utilizada por los expatriados: 112.000 $ (2022) y 120.000 $ (2023)

Sólo válida para los ingresos por rentas del trabajo.

Tienes que vivir en otro país.

3) Crédito fiscal por el pago de impuestos en el extranjero.

Le permite deducir el importe de los impuestos pagados en el extranjero, de la deuda tributaria con EE.UU.

Si ha pagado impuestos en el extranjero a un tipo superior, puede guardar el exceso pagado para utilizarlo en los 10 años siguientes.

4) Crédito fiscal por hijos

Para hijos y dependientes hasta los 17 años.

Desde 2022 el reembolso es de 1.500 $

5) Stimulus Checks

En 2020 puedes reclamar los Pagos de Impacto Económico (EIP) si no los has recibido durante el año, hasta 1.200 $ + 600 $. En la declaración del 2021 se puede reclamar el EIP3 de 1.400 $

¿TENGO QUE DECLARAR LOS STIMULUS CHECKS EN EL 1040?

Los “U.S. Persons” en 2020 y en 2021, deberían haber recibido tres cheques de estímulo que puede haber recibido o no, hasta ahora. Los primeros dos cheques, EIP1 y EIP2, deberían haber sido reclamados en el Formulario 1040 2020, el tercer EIP3 debería haber sido reclamados en el Formulario 1040 2021, en la línea 30 “Recovery Rebate Credit” como crédito reembolsable y no imponible.

El EIP1 fue el primer pago de impacto económico por un monto de $1,200, distribuido originalmente entre marzo y noviembre de 2020, y el EIP2, el segundo, de $600, distribuido después del 28 de diciembre de 2020, y el último EIP3 distribuido después del 28 de febrero de 2022. por la cantidad de $1.400.

Si no ha recibido alguno de los cheques y no los reclamó en 2021 y 2022, siempre puede presentar una rectificación de la declaración, Form 1040X.

El monto de los pagos anticipados se basó en los datos de la declaración federal de impuestos de 2018 y 2019. Si una persona tenía derecho a un pago de impacto económico y recibió un pago mayor que el crédito de reembolso calculado en la declaración del 2020/21, en la mayoría de los casos puede quedarse con el pago original. El exceso no es necesario devolverlo al IRS. Si este es su caso y tiene alguna duda sobre si necesita reembolsar al IRS, publique su pregunta en nuestro blog en: Reclamación del crédito de reembolso de recuperación – US Tax Consultants

SI NO PRESENTO EL 1040, ¿QUÉ SANCIONES HAY?

Hay dos tipos de multas: por presentar la declaración fuera de plazo o por no pagar: en cualquier caso, pagar los impuestos siempre hay que hacerlo antes del 15 de abril, pero las multas por presentación fuera de plazo tienen en consideración las extensiones solicitadas.

La multa por presentar la declaración fuera de plazo es del 5% mensual del importe de la deuda. La cantidad que adeudes por esta multa se reducirá por la cantidad que adeudes por la multa por falta de pago. El máximo es del 25% de tus impuestos no pagados.

La multa por no pagar antes del 15 de abril es del 0,5% mensual del saldo adeudado. Esta multa no superará el 25% de tus impuestos no pagados.

Si se te aplican ambas multas durante el mismo mes, la multa por no presentar la solicitud se reduce en un 0,5% por mes. El límite del 25% se aplica a ambas sanciones juntas.

¿NECESITO UN PREPARADOR DE IMPUESTOS PARA EL 1040?

Los preparadores de impuestos necesitan un PTIN activo para presentar declaraciones de impuestos en nombre de sus clientes. Los PTIN identifican a estos profesionales ante el IRS y los protegen del fraude.

Un preparador de impuestos profesional puede ahorrarte tiempo y dinero, responder a tus preguntas y resolver problemas. El código fiscal es muy complicado: los preparadores de impuestos profesionales están al día de todos esos cambios cada año. Tú ganas en tranquilidad: cometer errores puede ser muy costoso y aumenta el riesgo de una auditoría. Elimina la molestia de hacerlo tú mismo.

¿CUÁNTO CUESTA QUE ME PREPAREN ESTE MODELO?

Esta tarifa es para la declaración anual de impuestos federales individuales que incluye los siguientes formularios: 1040, 2555, 1116, Scha. A, Sch. B, un Sch. C, Sch. D, Sch. E (tres propiedades de alquiler), hasta tres de Anexo K-1, hasta diez entradas de intereses/dividendos del Banco, y hasta diez operaciones de intermediación. No incluimos el Formulario 8938: infórmanos si tienes que presentarlo; es el documento principal para cumplir con las regulaciones de FATCA y te prepararemos un presupuesto.

Si necesitas modificar una declaración de impuestos previamente cumplimentada, la tarifa será de 200,00€ si ya hemos preparado el 1040 original. Para todos nuestros clientes que no hayan presentado sus declaraciones antes del 1 de junio, les proporcionaremos una extensión automática de cuatro meses (hasta el 15 de octubre).

Puedes ver el resto de los honorarios de otros formularios y anexos obligatorios en Honorarios – US Tax Consultants. Te mantendremos informado por adelantado de otras posibles obligaciones fiscales y el coste si fuera necesario.

SI ME EQUIVOCO EN LA DECLARACIÓN DEL 1040, ¿QUÉ PUEDO HACER?

Simplemente hay que presentar una declaración complementaria para corregir los errores que se hayan cometido en una declaración ya presentada.

Si modificas tu declaración antes de la fecha de vencimiento (antes del 15 de junio), entonces tu enmienda es oportuna y no se acumularán intereses ni multas. Además, el IRS puede ser bastante razonable, especialmente si se trata de un primer error.

El IRS acepta cualquier Formulario 1040X para corregir una declaración dentro de los tres años a partir de la fecha en que presentaste la declaración de impuestos original, o dentro de los dos años a partir de la fecha en que se pagó el impuesto: lo que ocurra más tarde.

Las cuatro razones más comunes para presentar una declaración complementaria son corregir un error u omisión en tus ingresos, cambiar tu estado civil para efectos de la declaración, cambiar tus deducciones y reclamar o corregir un crédito.

¿QUIÉN DEBERÍA PREPARAR MI 1040? ¿Y SI TENGO QUE PRESENTAR EL MODELO 100 DE LA AEAT?

El propio IRS recomienda que la preparación la realice un profesional IRS Certified Tax Preparer

Lo más recomendable es que el mismo consultor presente los impuestos americanos y españoles, especialmente en el caso del 1040 del IRS y del 100 de la AEAT.

Así se asegura que la información es la misma. Es además importante que el preparador domine la fiscalidad de ambos países y tenga un profundo conocimiento del Tratado de doble imposición.

En caso contrario es muy probable que una o ambas declaraciones puedan presentar errores.

En U.S. Tax Consultants somos IRS Certified Tax Preparer y Acceptance Agents y tenemos más de cincuenta y seis años de trayectoria en la presentación de impuestos españoles.

¿QUÉ VENTAJAS ME OFRECE HACER EL 1040 CON U.S. TAX CONSULTANTS?

Expertos en fiscalidad americana y española. Llevamos más de cincuenta y seis años presentando impuestos tanto norteamericanos como españoles. Tanto si tienes que presentar sólo el 1040 como si también debes presentar el modelo 100 de la AEAT, nuestra experiencia es toda una garantía.

Calidad. La profesionalidad y experiencia de nuestros profesionales están garantizados. Nuestros controles de calidad evitan que se cometan errores. Es muy importante que la información que nos proporciones sea la correcta y actualizada.

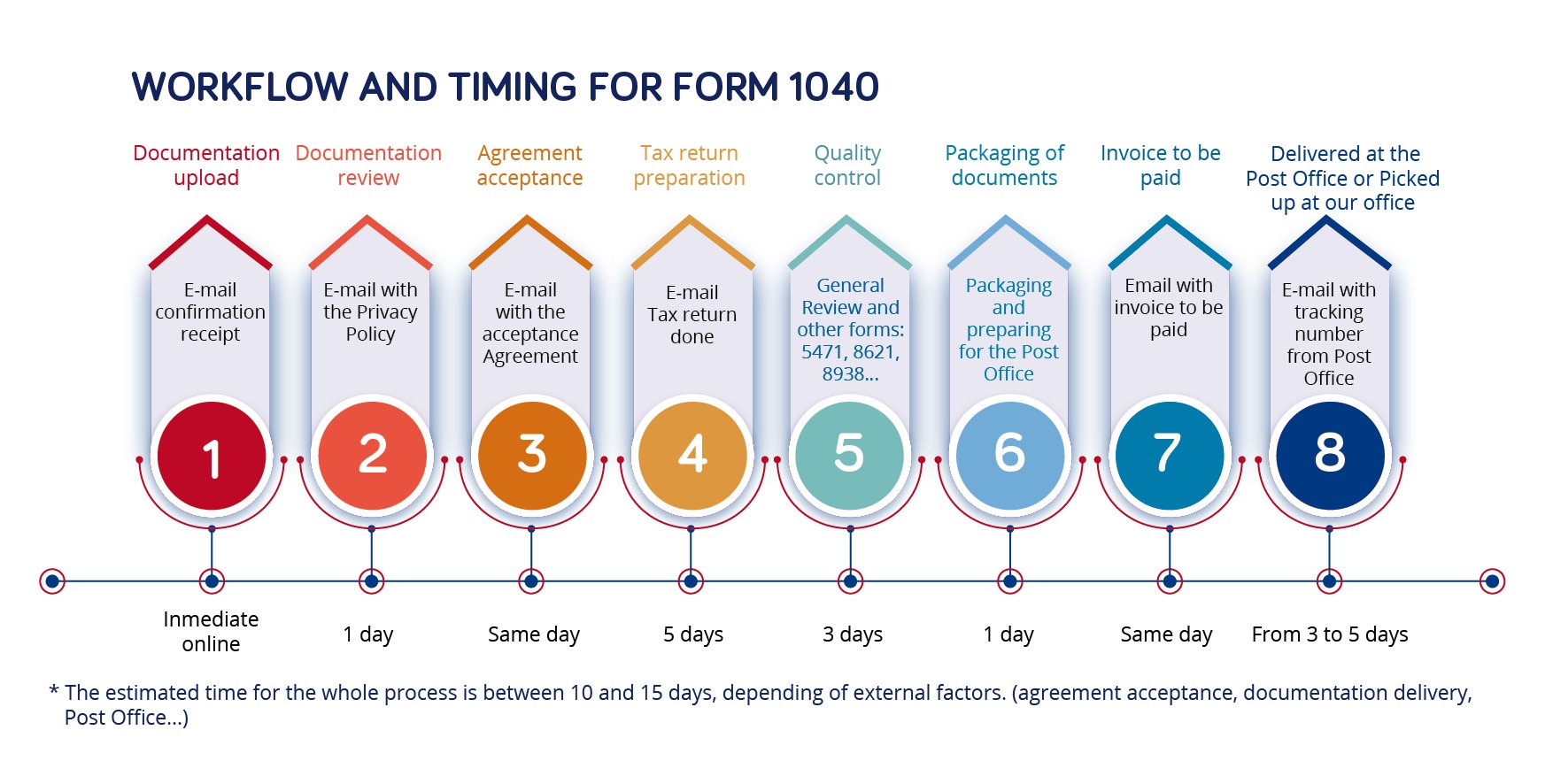

Sistema de seguimiento para el cliente. En U.S. Tax Consultants hemos diseñado un sistema de información al cliente por correo electrónico, específico para el 1040.

Pago por tarjeta de crédito. Para hacerlo fácil puedes pagar cómodamente por tarjeta de crédito de forma totalmente segura.

¿QUÉ DOCUMENTACIÓN LES TENGO QUE ENTREGAR A U.S. TAX CONSULTANTS?

Documentación

Siempre necesitamos una copia de su declaración de impuestos del año pasado, una copia de su pasaporte estadounidense y una copia de su SSCard, actualizadas. También necesitamos todos los formularios W2 y 1099 de sus pagadores y/o entidades financieras de EE. UU. y de cualquier otro país.

Si es residente fiscal en España, también necesitaremos una copia de sus datos fiscales emitidos después del 10 de abril por la Agencia Tributaria Española y su Declaración de la Renta Española, una vez presentada.

Tienes una lista completa en: Lista de documentos requeridos.

Subiendo documentation

Es imprescindible que en cualquier caso nos subas la documentación a través del sistema seguro encriptado de transferencia de archivos de nuestra web en el Área de Clientes.

¿CUÁNTO TIEMPO SE TARDA EN PREPARAR Y PRESENTAR?

Hemos desarrollado el T.M.S. (Tracking Model System) que permite saber cuánto tiempo tardará en completarse todo el proceso de preparación del 1040 definido en ocho fases. En cada una de las fases recibirás un correo-e confirmándote el estado actual y los siguientes pasos.

Desde que se entrega toda la documentación, el plazo estimado (si no hay contratiempos externos a nosotros) está entre 9 y 13 días.

Blog

Tax residents in Spain with income from the United States according to the AEAT

Tax residents in Spain with income from the United States according to the AEAT Tax residence A natural person is fiscal resident in Spanish territory when any of the following circumstances occur: They have stayed longer than 183 days in Spanish territory over the...

The Tax Implications of Opening a Foreign Bank Account

For US Citizens and Green Card holders who hold assets with foreign institutions, for whatever reason, the tax ramifications are an area of serious concern. The Internal Revenue Service (IRS) treats money held in foreign banks differently than money held in domestic...

Passive Foreign Investment Company (PFIC)

Passive Foreign Investment Company (PFIC) A foreign entity/form of investment is a PFIC if it meets either the income or asset test described below. Income test. 75% or more of the corporation’s gross income for its taxable year is passive income (as defined in...

CONTÁCTANOS

info@ustaxconsultants.es +34 915 194 392

Travesía de las Cañas, 2 – 28043 Madrid, Spain

Monday – Friday: 9am–2pm, Saturday & Sunday: Closed

El Peñayu, 15 – 33534 Piloña, Asturias, Spain

Naval Station Rota – Rota Gateway Mall – 11530 Rota, Spain

January to June. Mon. – Friday: 11m–6pm, Saturday & Sunday: Closed

info@ustaxconsultants.pt +351 211 380 833

KNOW2GROW R. Dr. Augusto José da Cunha, Loja 3C 1495-240 Algés. Portugal.

Sitio do Alportel 32A – Sao Bras de Alportel – Algarve 8150-014, Portugal.